文章同步發表於: https://histock.tw/blog/histock1688/83

.png)

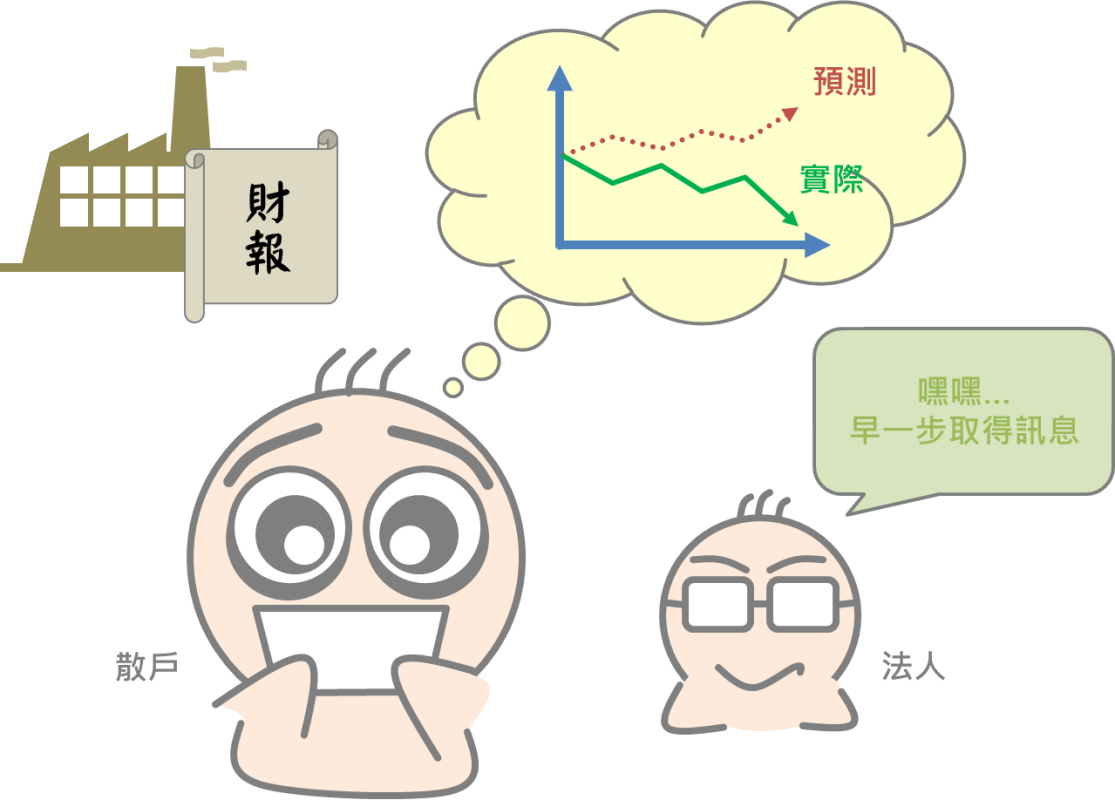

雖然許多投資人在選擇投資標的時,會以基本面分析為主要的依據,然而偶爾就算投資人從基本面資訊看好一間企業後續的發展,但法人卻早先一步得知該企業利空消息而出脫持股,使得投資人因資訊不對稱而遭受損失。由此可知,雖然基本面是分析一檔股票最基礎的工作,然而有時候仍需參考技術面及籌碼面的資訊,才能確保擁有充足、即時的資訊來提高自己的投資勝率。先前已跟各位介紹過三大法人與委買委賣的概念,本篇就來跟各位說明買賣超與股價漲跌之間的關聯性。

應該觀察誰的買超與賣超

針對某一檔股票,如果當日買進的數量或整體金額超過賣出的數量或金額,稱之為「買超」,反之則稱為「賣超」。

.png)

由於買賣超資訊是市場在經過一天交易之後的統整結果,所以如果再針對買賣身分加以區分的話,又可以區分成一般散戶和三大法人,雖然整體散戶佔股票市場仍不算少數(不過近期散戶成交比重已跌破50%...),但相對而言,三大法人除了資金較為充裕之外,進出場也比較理性,不容易因為一點風吹草動而改變資金流向,更重要的是,法人往往會針對某幾檔個股進行深度經營,籌碼也因此顯得比較穩定,使得其進出場資訊較具有參考價值。

除了台灣證券交易所網站會揭露三大法人買賣超資訊之外,嗨投資也於個股分析頁面中以最簡單的方式呈現給各位。

.png)

不過台股的三大法人包括了自營商、投信和外資,如果投資人想參考他們的進出場行為來操盤的話,應該觀察誰會比較具有參考價值呢?

一般而言,自營商較多操盤短線,因此參考價值較低,至於投信與外資則多以經營中長線為主,若二者操盤方向一致,是最具有參考價值的,不過由於投信每月或每季都面臨作帳的壓力,因此建議還是以外資為主要的參考對象。

.png)

外資的操盤習性

所謂的外資,就是境外的機構投資人,他們與一般投資人一樣,也有著自己的操盤習性,一般而言具有下列三大操盤特色:

大部分的境外投資機構會至全球各地挑選標的進行投資,往往會優先挑選股市中的大型權值股,如台灣的台積電、日月光、台達電、力成等,如果仔細觀察這些企業外資的持股比重,都可以發現外資比較顯得相當高,反觀市值較低的企業,除非極具其他值得投資的誘因,否則不容易吸引到外資的關注。

.png)

由於國外的投資機構多半會聘僱許多專業的分析師,針對公司表現、產業供需等面向進行多方面的研究,所以一般而言,被外資看上的股票其基本面表現都算不錯,就算目前股價不算太高,只要具有發展潛力外資仍會買進。

最後也是最重要的,外資持有許多資金且為了湊足自己想要的張數,往往會分成許多天不斷買進或賣出同一檔股票,而這一連續性的動作,就成了其他投資人觀察其操盤行為的最佳線索。

如何以外資買賣超資訊作為操盤線索

根據過去投資前輩的觀察,每當外資開始買超某檔股票的時候,雖然在當下股價未必會上漲,但由於外資「持續性」的買超,因此在一周後股價會有可能隨之明顯上漲,相反的,當外資持續賣超,也會在約一周後影響股價走勢。

.png)

例如元大(2885)在八月初的表現,8月5日開盤價為18.35元,雖然當天小幅跌價以18.25元作收,但外資當天開始買超;到了8月11日外資已經連續五天買超,但是股價上漲幅度有限,只來到19.3元;隨著外資持續大量買超,股價開始逐漸飆漲,到了8月26日最高價來到24.7元,漲幅約30%。

.png)

相反的,漢唐(2404)在4月中上旬外資就以賣超為主,4月11日開盤價為51.7元,連續四天賣超後,4月14日收盤價僅下跌至51.4元,爾後外資仍不斷賣超,第五日起股價開始迅速下跌,到了5月4日來到最低點43.7元,最大跌幅達到約15%。

.png)

從上述兩個案例中可以發現,自外資連續買超或賣超起,到股價產生明顯變化之前其實還有一段時間差,所以當投資人發現外資開始有所行動時,在當下其實也未必就需跟著同進退,建議可先列為近期關注的對象,搭配其他指標或工具進行分析,觀察一段時間再決定是否要跟進較為保險。

另外,如果發現外資從原先連續超賣,逐漸變為持續買超的情況,且買賣超變化程度非常大,此時就算是一個不錯的入場時間點,相反的,如果發現手中的持股從外資連續買超,轉變為外資連續賣超的話,若沒有別的考量建議趕緊出場避免後續損失囉!

不過有時候外資連續買賣,經過一段時間後股價卻沒有明顯的變化,這又是什麼原因呢?除了其他外部因素之外,還得觀察外資買賣超的數量到底夠不夠大?是不是還不足以形成驅動的能量?所以單看外資是否有連續買賣超的資訊是不足的,還是得評估外資操作的量是不是夠大囉!

.png)

就算不跟進外資,也應參考外資

.png)

外資買超賣超情況對於某個股具有一定程度的影響力,雖然小編身邊仍有部分投資朋友並不會完全隨外資起舞,但是每天仍會參考外資進退場的狀況,尤其是在外資操盤方向與自己相悖時,就會深入瞭解其發生原因,會不會是有什麼資訊被自己所遺漏了?畢竟投資人多一層思考與檢視,任何投資決策都會多一層保障囉!